Факторинг - плюсове и минуси, как действа факторингът?

Същността на паричното факторинг, ако изоставим сложната терминология, е печелившо партньорство на две партии, една от които е банка или търговска организация. Една проста схема работи по принципа: партньорите сключват договор и банката осигурява притока на пари в случаите, когато директната печалба от сделката все още не е пристигнала.

Какво е факторинг?

Факторингът е проста услуга, която позволява да съществуват бизнес отношения в рамките на закона. За човек, който не разбира тънкостите на банковите операции, такава помощ е неразбираема. Какви са целите за факторинг - прост печеливш договор изплащане на дълга длъжниците включват:

- банков заем без обезпечение;

- оценка на платежоспособността на клиента;

- застраховане на рисковете, свързани с отказа на купувача;

- уреждане на вземания.

Сътрудничеството въз основа на факторинг позволява на компаниите с малък паричен поток да останат "наводнени" от дълго време, което е необходимо за правилната работа на цялото предприятие. По този начин въпросът за осигуряване на дейността на продукция или компания се решава с недостиг на лични средства на самата компания.

Как действа факторингът?

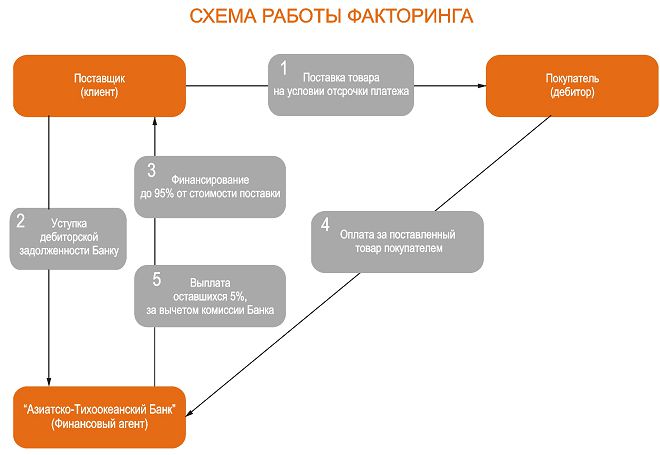

Същността на факторинга е в работата на три пълни страни по договора. Последователността на всеки от тях е ясно определена от условията на договора:

- Компанията (факторинг) предоставя услуги или продава стоки на клиенти.

- Дружеството представя на банката доказателства за наличие на задължения към длъжници.

- Банката плаща по-голямата част от дълга на компанията.

- Банката и дружеството сключват договор, при който длъжникът връща парите директно на банката заедно с добавената лихва.

Една проста схема гарантира непрекъснатото производство или продажба на стоки до пълното изплащане на дълга. Следователно дружество с ограничено лично финансово равновесие осигурява процеса на неговото развитие за сметка на средствата, предоставени му за временно освобождаване от страна на втората страна (банката).

Факторинг и фалит - различията

Факторингът и фалшифицирането са насочени към клиентите. Схемата, която позволява да се изплатят дълговете на длъжниците, работи без задължения за сигурност. Загубата включва изплащане на дълг от заемодателя и изплащане на него. Разликата в схемите за привличане на трето лице е, че факторингът оставя дружеството правото да изплаща дълговете по удобен начин. Основните разлики между противоположните начини за изпълнение на задълженията:

- падежът на дълга;

- оценени рискове;

- концесии от банката;

- трансфер факт.

Времето, необходимо за една операция (обратното факторинг) да отнеме не повече от 180 дни, но времето за отнемане се определя от години. Основната характеристика на факторинга е делът на дълга, след което плащането (около 60% от общата сума) на дълговата сметка е замразена. Лихвеният процент не нараства и способността на предприятието да се развива много по-ефективно и по-стабилно.

Как е факторинг различен от заем?

Често хората, които преди не са се сблъскали с факторинг, объркват този тип финансиране с кредитиране. Твърде различни в структурата си, паричните транзакции наистина помагат на компанията с дългове, но го правят напълно противоположни. Разлика между факторинг и кредит:

- Начини за изплащане на дълга . Кредитите, взети под отговорността на компанията в банката, се изплащат директно от заемополучателя, но факторът финансиране се формира от вземанията.

- Срокове за погасяване на дълга . Кредитните отношения имат ясно определен срок и не зависят от ръста на приходите на предприятието. Факторирането в различни ситуации зависи от забавянето на плащането в реално време.

- Дата на плащане на лихвата . Съгласно договора за заем, длъжникът депозира необходимата сума не по-късно от определена дата на всеки месец, но факторирането на парите се кредитира в деня на плащане на длъжника.

- Регистрация на договора . За да получите заем, индивидуална или индивидуална документация за нуждите, която може да бъде много трудна за събиране. Факторингът използва опростени документи - фактури или чекове.

- Интерес . Таксата за факторинг е напълно включена в цената, но няма лихва по кредита.

- Допълнителни услуги . Банката, която е сключила договора за заем, не предоставя услуги, които не са включени в общия пакет. Отворените и затворените факторинг схеми се разширяват според нуждите.

Всеки отделен вид банков заем има свои собствени характеристики, предимства и недостатъци, но за условията, произтичащи от големия дълг на предприятието, факторингът е основната алтернатива на нерентабилното кредитиране. Целите на факторинга са очевидни - опростяване на паричните проблеми на длъжника, но без загуба за кредитора (финансовото предприятие).

Факторинг - плюсове и минуси

Съвременният факторинг е универсален начин за справяне с дълговете, без да се навреди на сегашното производство. Условията за погасяване на дълга от страна на банката могат да се различават, а ползата от такива парични транзакции не винаги е очевидна. Всеки договор, сключен с банкова организация, има своите предимства и значителни недостатъци, които трябва да знаете предварително.

Факторинг Предимства

Предимствата на факторинга, достъпни за всяко заможно дружество или физическо лице, са да създадат благоприятни условия за изплащане на просрочени задължения. В допълнение, предприятието, което прибягна до факторинг, може да излезе от кризата или паричните проблеми. Опростяването на работата с длъжниците е друг несъмнен плюс на подобни операции.

Факторинг - против

Недостатъците на младите, но ефективни банкови услуги включват трудните условия на договора. Нерентабилните тарифи и високият лихвен процент буквално "ядат" приходите на предприятието от доставките на продукти. Против факторинг са комплексна документация и отчитане пред банката. операция погасяване на заем длъжникът не поема еднократни транзакции, а минималният брой плащания достига 10.

Видове факторинг и техните характеристики

Видове факторинг, които се доказаха като ефективни начини за плащане на спешния дълг на компанията:

- финансирани от ЕС;

- отворено и закрито факторинг без финансиране;

- парични транзакции за погасяване на отворен и затворен дълг (факторинг за регрес);

- обратна факторинг със или без прибягване;

- вътрешни операции и международен характер.

При сключването на договор за факторинг (открит и закрит факторинг) доставчикът на стоките дава на банката (финансовата организация) правото да получава разплащателни сметки и да ги изплаща. Така че банката поема временен ангажимент да финансира развитието на дружеството, таксувайки определен процент от бъдещия размер на дълга в негова полза.